Come si ottengono e come si compensano

Quando si decide di investire, l’obbiettivo primario è conseguire un guadagno. Ma non sempre le cose vanno come si spera, e talvolta dobbiamo far fronte a delle perdite.

In questo caso, l’obbiettivo dell’investitore è riuscire a compensare le perdite realizzate con altri guadagni, in modo da ristabilire l’equilibrio finanziario e fiscale.

Ed ecco che entrano in gioco i concetti di plusvalenza e minusvalenza.

Una minusvalenza e il termine fiscale che individua una perdita e si crea quando vendiamo uno strumento finanziario ad un prezzo inferiore rispetto a quello di acquisto.

Invece, una plusvalenza è il termine fiscale che identifica un guadagno ottenuto vendendo uno strumento finanziario ad un prezzo superiore a quello di acquisto.

I due termini non solo identificano perdite e guadagni, ma hanno una funzione precisa.

Difatti, sulle plusvalenze con importi uguali alle minusvalenze realizzate nei 4 anni precedenti non si pagano le tasse.

Esempio:

Decido di vendere delle azioni al valore di 8.000 Euro, che però ho acquistato a 10.000, realizzando una minusvalenza di 2.000 euro.

Sette mesi più tardi vendo a 25.000 Euro dei certificati che avevo acquistato per 20.000, ottenendo così una plusvalenza di 5.000 Euro. Visto che la perdita è stata realizzata precedentemente al guadagno, posso fare una compensazione.

Per cui la tassazione al 26% verrà effettuata solamente su 3.000 Euro (= 5.000 – 2.000) invece che 5.000, consentendomi di risparmiare 520 Euro.

Esiste però un grave paradosso sulla fiscalità in Italia e che riguardano strumenti finanziari fondamentali per la pianificazione degli investimenti.

Per ETF e Sicav/Fondi comuni è impossibile poter effettuare una compensazione tra minus e plusvalenze.

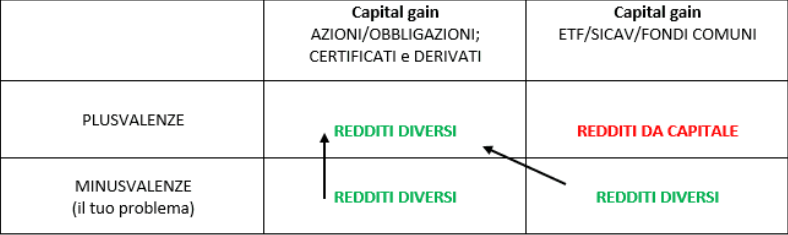

Infatti, nonostante le eventuali perdite e guadagni derivino dal medesimo strumento, per ETF/Sicav/FCI:

- le plusvalenze vengono considerati come redditi da capitale

- le minusvalenze come redditi diversi

ovvero due tipologie di redditi completamente differenti che non possono essere compensati tra di loro.

Come si evince dallo schema in alto, l’unico modo per compensare e efficientare fiscalmente eventuali minusvalenze derivanti dai fondi o ETF è con plusvalenze realizzate con altri strumenti finanziari come azioni, obbligazioni, certificates o altri derivati, poiché considerati anch’esse come redditi diversi.

Quindi, oltre a non demoralizzarsi per un eventuale perdita, l’investitore e il suo consulente devono valutare attentamente come compensare le minusvalenze realizzate con le plusvalenze future dei 4 anni successivi, monitorando con quali strumenti vengono realizzate, per non incappare in errori e alleggerire il carico fiscale sui guadagni ottenuti.

E tu, hai degli investimenti in atto ma non sai come compensare le eventuali minusvalenze per pagare meno tasse?

Contattami ai miei recapiti per una consulenza gratuita.

Ti aspetto.

Un saluto,

Emanuele

Approfondimenti

https://www.altroconsumo.it/finanza/lexicon/m/minusvalenze/

https://www.educazionefinanziaria.com/finanza-personale/plusvalenze-minusvalenze/